Superbonus 110%: le nuove scadenze

Fermi restando i principi generali dell’agevolazione e la sua applicabilità anche ad interventi di “Demolizione e ricostruzione” rientranti tra quelli di ristrutturazione edilizia, ampiamente esposti in precedenti Newsletter, le principali novità introdotte riguardano la proroga delle agevolazioni.

Con la Legge n. 234/2021 (Legge di Bilancio 2022) i termini di durata del Superbonus 110%, già oggetto di proroga lo scorso anno, sono stati ulteriormente modificati. La nuova tempistica è fissata dall’art. 119, comma 8-bis del “Decreto Rilancio”, completamente riscritto dalla suddetta Legge, che correla ancora più che in precedenza la durata dell’agevolazione alle specifiche fattispecie del soggetto beneficiario della stessa. In particolare:

- per le persone fisiche, al di fuori delle attività di impresa, arti o professioni, su unità immobiliari, il superbonus 110% spetta anche per le spese sostenute entro il 31 dicembre 2022 a condizione che alla data del 30 giugno 2022 vengano effettuati lavori per almeno il 30% dell’intervento complessivo;

- per le persone fisiche, al di fuori delle attività di impresa, arti o professioni, con riferimento agli interventi su edifici composti da due a quattro unità immobiliari distintamente accatastate, anche se posseduti da un unico proprietario o in comproprietà da più persone fisiche, la scadenza precedentemente definita è ulteriormente prorogata al 31/12/2023 nella misura del 110%. Successivamente, la misura della detrazione sarà del 70% per le spese sostenute fino al 31/12/2024, del 65% per quelle sostenute entro il 31/12/2025;

- per gli interventi effettuati dai condomìni il periodo di fruibilità del Superbonus 110% è stato posticipato ora al 31/12/2023. Successivamente, la misura della detrazione sarà del 70% per le spese sostenute fino al 31/12/2024, del 65% per quelle sostenute entro il 31/12/2025;

- per ONLUS, Organizzazioni di volontariato, Associazioni di promozione sociale la precedente scadenza è stata prorogata al 31/12/2023 nella misura del 110%. Successivamente, la misura della detrazione sarà del 70% per le spese sostenute fino al 31/12/2024, del 65% per quelle sostenute entro il 31/12/2025;

- per IACP, Enti assimilabili, Cooperative è stato invece confermata, senza ulteriori proroghe, la precedente scadenza del 30/06/2023 con la possibilità, qualora fossero stati effettuati entro tale data lavori per almeno il 60 per cento dell’intervento complessivo previsto, di fruire della detrazione del 110% fino al 31/12/2023;

- per le Associazioni e Società sportive dilettantistiche, limitatamente agli immobili adibiti a spogliatoi, la scadenza rimane confermata al 30/06/2022 senza ulteriori proroghe.

Si fa notare che i nuovi termini di scadenza delle agevolazioni sono validi per l’applicazione degli interventi trainanti (Super Ecobonus 110% e Super Sismabonus 110%) e degli interventi trainati.

Scadenza per i lavori trainati

La legge di Bilancio 2022, cambia anche la scadenza del Superbonus 110% per i lavori “trainati”.

In particolare, viene disposto che la detrazione spetta per le spese sostenute entro il 31 dicembre 2025 anche per gli interventi effettuati dalle persone fisiche sulle singole unità immobiliari all’interno del condominio o dell’edificio interamente posseduto.

Ne consegue quindi che anche per gli interventi “trainati” il superbonus può essere fruito fino al 31 dicembre 2025. La proroga al 31 dicembre 2025 per tali casistiche è tuttavia accompagnata, come precedentemente detto, da una riduzione delle aliquote della detrazione.

Per quanto riguarda il Super Sismabonus Acquisti 110% non è stata accordata alcuna ulteriore proroga (si veda il successivo paragrafo dedicato).

Altra casistica particolare riguarda gli immobili danneggiati dal sisma ed ubicati nei comuni dei territori colpiti da eventi sismici a far data dal 1° aprile 2009 dove sia stato dichiarato lo stato di emergenza. In tali fattispecie il Superbonus 110% è stato confermato tale per tutte le spese sostenute entro il 31/12/2025 (dettagli nello specifico paragrafo dedicato).

Le nuove scadenze sono riassunte nella tabella di seguito riportata [tab. 1].

| Soggetti beneficiari degli interventi (trainanti + trainati) art. 119 Decreto Rilancio Superbonus 110% |

Scadenza precedente |

Scadenza Legge 234/2021 |

Modalità detrazione |

|---|---|---|---|

| Persone fisiche su U.I. (comma 9, lettera b)) |

30/06/2022 | 30/06/2022

↓ 31/12/2022 (†) |

Spese sostenute dal 1/7/2020 al 31/12/2021: Spese sostenute dal 1/1/2022 alla nuova scadenza: (†) Qualora alla data del 30/6/2022 siano stati effettuati lavori per almeno il 30% dell’intervento complessivo, sarà possibile detrarre anche le spese sostenute da 1/7/2022 a 31/12/2022 |

| Persone fisiche su edifici composti da 2 a 4 U.I. distintamente accatastate, anche se possedute da unico proprietario (comma 9, lettera a)) |

30/06/2022

↓ 31/12/2022 (‡) |

31/12/2023 (¥) |

Spese sostenute dal 1/7/2020 al 31/12/2021: Spese sostenute dal 1/1/2022 alla nuova scadenza: (‡) Qualora alla data del 30/6/2022 si fosse raggiunto almeno il 60% dei lavori, era possibile detrarre anche le spese sostenute da 1/7/2022 a 31/12/2022 (¥) Successivamente, detrazione 70% per le spese sostenute fino al 31/12/2024, detrazione 65% per quelle sostenute fino al 31/12/2025 |

| Condomìni (comma 9, lettera a)) |

31/12/2022 | 31/12/2023 (¥) |

Spese sostenute dal 1/7/2020 al 31/12/2021: Spese sostenute dal 1/1/2022 alla nuova scadenza: (¥) Successivamente, detrazione 70% per le spese sostenute fino al 31/12/2024, detrazione 65% per quelle sostenute fino al 31/12/2025 |

| ONLUS, Organizzazioni di volontariato, Associazioni di promozione sociale (comma 9, lettera d-bis)) |

30/06/2022 | 31/12/2023 (¥) |

Spese sostenute dal 1/7/2020 al 31/12/2021: Spese sostenute dal 1/1/2022 alla nuova scadenza: (¥) Successivamente, detrazione 70% per le spese sostenute fino al 31/12/2024, detrazione 65% per quelle sostenute fino al 31/12/2025 |

| IACP, Enti Assimilati, Cooperative (comma 9, lettere c), d)) |

30/06/2023

↓ 31/12/2023 (#) |

30/06/2023

↓ 31/12/2023 (#) |

Spese sostenute dal 1/7/2020 al 30/6/2022: Spese sostenute dal 1/7/2022 alla nuova scadenza: (#) Qualora alla data del 30/6/2023 l’ente abbia effettuato lavori per almeno il 60% dell’intervento complessivo, sarà possibile detrarre anche le spese sostenute da 1/7/2023 a 31/12/2023 |

| Ass. e Soc. Sportive Dilettantistiche (solo immobili spogliatoi) (comma 9, lettera e)) |

30/06/2022 | 30/06/2022 |

Spese sostenute dal 1/7/2020 al 31/12/2021: Spese sostenute dal 1/1/2022 alla nuova scadenza: |

Nota 1 – Nel caso di interventi riguardanti edifici danneggiati da eventi sismici verificatisi a partire dal 1° aprile 2009 dove sia stato dichiarato lo stato di emergenza, le scadenze temporali per fruire del Superbonus 110% sono state prorogate al 31/12/2025 nella misura del 110%.

Nota 2 – Il Super Sismabonus Acquisti 110% non è stato prorogato. Esso sarà fruibile dagli acquirenti “persone fisiche” nella misura maggiorata del 110% solo per compravendite concluse entro il 30/06/2022.

Nota 3 – La Legge 234/2021 (Legge di Bilancio 2022) ha anche prorogato fino al 31/12/2024 le agevolazioni fiscali “ordinarie” per interventi di Ristrutturazione edilizia, Ecobonus, Sismabonus, Sismabonus Acquisti.

Sismabonus per l’acquisto di unità immobiliari antisismiche: cosa cambia

Il c.d. Sismabonus acquisti, introdotto nel 2017 limitatamente alla zona sismica 1, esteso poi dal 1° maggio 2019 anche alle zone sismiche 2, 3, consiste in una detrazione fiscale (che si applica sul prezzo di vendita) di cui può avvalersi chi compra, entro 30 mesi dal termine dei lavori, unità immobiliari da imprese che hanno provveduto alla demolizione e ricostruzione dell’edificio anche con variazione volumetrica rispetto al preesistente edificio e conseguendo la riduzione di almeno una classe di rischio sismico [tab. 2].

Per effetto di quanto disposto dall’art. 119, comma 4, del “Decreto Rilancio”, anche tale detrazione è stata quindi elevata al 110% delle spese sostenute, a valere per il periodo di durata dell’agevolazione maggiorata. La Legge di Bilancio 2022 non è tuttavia intervenuta su questo specifico punto, pertanto a tale agevolazione maggiorata non è stata accordata alcuna ulteriore proroga e resta per essa confermata la scadenza al 30/06/2022.

Tuttavia, il fatto che la Legge di Bilancio 2022 sia intervenuta prorogando anche la scadenza delle diverse agevolazioni “ordinarie”, rende fruibile il Sismabonus acquisti “ordinario” almeno fino al 31/12/2024 [tab. 2], con percentuali di detrazione che restano comunque molto appetibili.

Si tenga inoltre conto che, in caso di “Demolizione e ricostruzione” di edifici esistenti, condizione necessaria per accedere al Sismabonus acquisti, è pressoché certo che l’edificio ricostruito garantirà un miglioramento di almeno due classi di rischio sismico, mettendo quindi l’acquirente nelle condizioni di fruire di una detrazione dell’85% calcolata sul massimale di spesa stabilito.

| Intervento | Spesa max ammissibile |

Scadenza Legge 234/2021 |

% Detrazione | N° anni ripartizione detrazione | Note |

|---|---|---|---|---|---|

| Acquisto di U.I. antisismica (con passaggio a una classe di rischio inferiore) | 96.000 € per ogni U.I. |

31/12/2024 | 75% (Sismabonus acquisti ordinario) |

5 (spese acquisto fino a 31/12/2024) |

– L’immobile deve trovarsi in una delle zone sismiche 1, 2 e 3 (NO Zona 4)

– L’immobile deve far parte di edifici demoliti e ricostruiti per ridurre il rischio sismico, anche con variazione volumetrica rispetto al vecchio edificio – I lavori devono essere stati effettuati da imprese di costruzione e ristrutturazione immobiliare che entro 30 mesi dal termine dei lavori vendono l’immobile – Beneficiario della detrazione è l’acquirente dell’U.I., che può optare anche per lo sconto sul corrispettivo dovuto o per la cessione del credito |

| Acquisto di U.I. antisismica (con passaggio a due classi di rischio inferiori) | 96.000 € per ogni U.I. |

31/12/2024 | 85% (Sismabonus acquisti ordinario) |

5 (spese acquisto fino a 31/12/2024) |

|

| Acquisto di U.I. antisismica (con passaggio ad almeno una classe di rischio inferiore) | 96.000 € per ogni U.I. |

30/06/2022 | 110% (Super Sismabonus acquisti) |

5 4 |

Sismabonus acquisti “ordinario” anche per le attività produttive

L’applicazione del Sismabonus acquisti si estende, diversamente dal Super Sismabonus acquisti, anche alle costruzioni adibite ad attività produttive che, in base a quanto chiarito dall’Agenzia delle Entrate, comprendono unità immobiliari in cui si svolgono attività agricole, professionali, produttive di beni e servizi, commerciali o non commerciali.

Inoltre, ne potranno beneficiare sia persone fisiche (soggetti passivi IRPEF), sia soggetti passivi IRES ed anche enti non commerciali che acquistano un immobile non residenziale destinandolo all’esercizio di attività istituzionali. Secondo l’Agenzia delle Entrate il riferimento all’attività produttiva non significa necessariamente “attività commerciale”; è sufficiente la produzione di servizi non commerciali per considerare l’immobile destinato ad un’attività che possa fruire di tale agevolazione fiscale.

Superbonus 110%: le opportunità per edifici danneggiati da eventi sismici

Come noto, l’agevolazione del Superbonus 110% era già stata rafforzata nel caso di interventi su edifici danneggiati ubicati nei comuni colpiti da eventi sismici.

A seguito delle ultime modifiche apportate al “Decreto Rilancio” per gli interventi di ricostruzione e di ripristino riguardanti i fabbricati danneggiati dal sisma si configurano a riguardo le seguenti condizioni:

- nei comuni dei territori colpiti da eventi sismici verificatisi a far data dal 1° aprile 2009 dove sia stato dichiarato lo stato di emergenza, nel caso si sia fruito del contributo per la ricostruzione, gli incentivi spettano nella misura del 110%, per tutte le casistiche indicate in tab. 1, per le spese sostenute entro il 31 dicembre 2025 afferenti:

- l’art. 119, comma 1, del “Decreto Rilancio” (quindi quello riferito al c.d. Ecobonus inerente gli interventi trainanti di efficientamento energetico, da cui conseguono anche quelli trainati) per l’importo eccedente il contributo previsto per la ricostruzione;

- l’art. 119, comma 4, del “Decreto Rilancio” (quindi quelli riferiti al c.d. Sismabonus) per l’importo eccedente il contributo previsto per la ricostruzione;

- nei comuni dei territori colpiti da eventi sismici verificatisi a far data dal 1° aprile 2009 dove sia stato dichiarato lo stato di emergenza, nel caso non si sia fruito del contributo per la ricostruzione, gli incentivi di cui sopra spettano, nei limiti dei massimali di spesa previsti per le diverse tipologie di intervento, nella misura del 110% per le spese sostenute entro il 31/12/2025; inoltre i limiti delle spese ammesse alla fruizione degli incentivi fiscali Ecobonus e Sismabonus sono aumentati del 50 per cento per quelle sostenute fino al 30/06/2022.

Va comunque evidenziato, come peraltro interpretabile dal testo di legge, che tale agevolazione spetta nelle misure e per i nuovi periodi stabiliti, esclusivamente per interventi su edifici ubicati in tali zone che abbiano effettivamente subìto danni derivanti dall’evento sismico. Inoltre la proroga riguarda solo gli interventi realizzati su edifici residenziali o a prevalente destinazione residenziale, ivi compresi gli edifici unifamiliari, con esclusione degli immobili riconducibili ai beni relativi all’impresa o a quelli strumentali per l’esercizio di arti o professioni (si veda a riguardo la Risoluzione 8/E del 15/02/2022 dell’Agenzia delle Entrate).

Sconto e cessione del credito

Pur non avendo trattato in modo specifico gli aspetti inerenti procedure ed adempimenti burocratico-fiscali correlati al Superbonus 110%, tra i quali la regolamentazione degli strumenti di cessione del credito e sconto in fattura, non rientrando tali aspetti negli scopi della presente trattazione, per completezza si segnala che sono state modificate, con più interventi legislativi, anche le regole che sottendono a tali strumenti. L’esigenza di rivedere tali procedure è legata essenzialmente al problema delle frodi fiscali ed alla necessità di imporre maggiori controlli per evitarle.

Pur non approfondendo l’argomento, è importante evidenziare che la Legge di Bilancio 2022 ha introdotto nel “Decreto Rilancio” l’art. 122-bis sulle misure di contrasto alle frodi ed è stato rivisto in modo sostanziale, con il DL 25/02/2022 n. 13, l’art. 121 del decreto medesimo che disciplina, per tutte le fattispecie di interventi qui descritti, la possibilità di optare, in luogo dell’utilizzo diretto della detrazione spettante in sede di dichiarazione dei redditi relativa all’anno di riferimento delle spese, alternativamente:

- per un contributo, sotto forma di sconto sul corrispettivo dovuto, fino a un importo massimo pari al corrispettivo stesso, anticipato dai fornitori che hanno effettuato gli interventi e da questi ultimi recuperato sotto forma di credito d’imposta, di importo pari alla detrazione spettante, cedibile dai medesimi ad altri soggetti, compresi gli istituti di credito e gli altri intermediari finanziari, senza facoltà di successiva cessione, fatta salva la possibilità di due ulteriori cessioni solo se effettuate a favore di banche e intermediari finanziari iscritti all’albo previsto dall’articolo 106 del testo unico delle leggi in materia bancaria e creditizia, di cui al decreto legislativo 1° settembre 1993, n. 385, società appartenenti a un gruppo bancario iscritto all’albo di cui all’articolo 64 del predetto testo unico delle leggi in materia bancaria e creditizia ovvero imprese di assicurazione autorizzate ad operare in Italia ai sensi del decreto legislativo 7 settembre 2005, n. 209, ferma restando l’applicazione dell’articolo 122-bis, comma 4 per ogni cessione intercorrente tra i predetti soggetti, anche successiva alla prima;

- per la cessione di un credito d’imposta di pari ammontare ad altri soggetti, compresi gli istituti di credito e gli altri intermediari finanziari, senza facoltà di successiva cessione, fatta salva la possibilità di due ulteriori cessioni solo se effettuate a favore di banche e intermediari finanziari iscritti all’albo previsto dall’articolo 106 del testo unico delle leggi in materia bancaria e creditizia, di cui al decreto legislativo 1° settembre 1993, n. 385, società appartenenti a un gruppo bancario iscritto all’albo di cui all’articolo 64 del predetto testo unico delle leggi in materia bancaria e creditizia ovvero imprese di assicurazione autorizzate ad operare in Italia ai sensi del decreto legislativo 7 settembre 2005, n. 209, ferma restando l’applicazione dell’articolo 122-bis, comma 4, per ogni cessione intercorrente tra i predetti soggetti, anche successiva alla prima.

Altri adempimenti sono stati precisati o introdotti riguardo le asseverazioni e l’apposizione del visto di conformità. Si rimanda per tali aspetti al “Testo coordinato articoli 119, 119-ter, 121 e 122-bis” che riporta il testo aggiornato degli articoli del “Decreto Rilancio” che disciplinano il Superbonus 110%, con l’evidenza di tutte le modifiche apportate dal susseguirsi degli interventi legislativi.

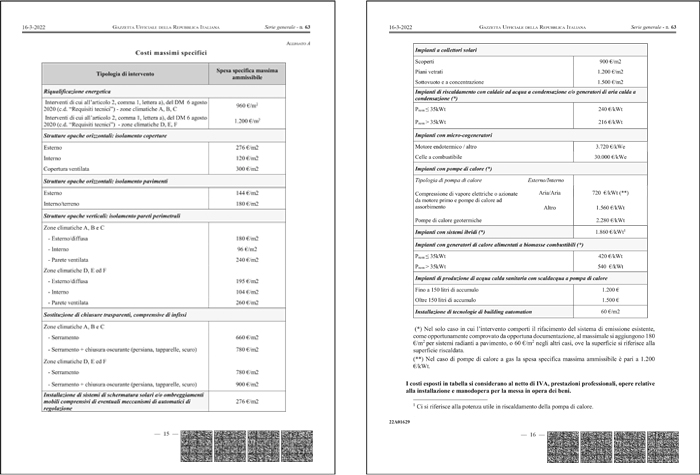

Novità introdotte dal D.M. 14/02/2022 (c.d. “Decreto costi massimi”)

Il D.M. 14/02/2022 (c.d. “Decreto costi massimi”) recentemente pubblicato (G.U. n. 63 del 16/03/2022) ridefinisce i massimali specifici di costo a suo tempo introdotti con il D.M. 06/08/2020 “Decreto requisiti Ecobonus” per tenere conto dell’aumento dei costi delle materie prime registrato tra il 2020 e il 2021 e dell’andamento del mercato, modificando anche i criteri di asseverazione dei costi da parte dei tecnici abilitati. Esso entrerà in vigore il 15/04/2022 e si applicherà per le pratiche presentate successivamente a tale data.

Una delle principali modifiche riguarda la sostituzione del punto 13 dell’Allegato A del “Decreto requisiti ecobonus”, che viene riscritto nei seguenti termini:

“13 Limiti delle agevolazioni

- 13.1 Ai fini dell’asseverazione della congruità delle spese, il tecnico abilitato allega il computo metrico e assevera che siano rispettati i costi massimi specifici per tipologia di intervento di cui all’Allegato I per gli interventi di seguito indicati:

- interventi di cui all’articolo 119, commi 1 e 2, del Decreto Rilancio;

- interventi che ai sensi del presente Allegato prevedono l’asseverazione del tecnico abilitato;

- interventi di efficienza energetica di cui all’articolo 14 del decreto-legge n. 63 del 2013, diversi da quelli di cui alla lettera b), che optano per le opzioni di cui all’articolo 121 del Decreto Rilancio.

- 13.2 Per gli interventi diversi da quelli di cui al punto 13.1, l’ammontare massimo delle detrazioni fiscali o della spesa massima ammissibile è calcolato esclusivamente sulla base dei costi massimi specifici per tipologia di intervento di cui all’Allegato I.

- 13.3 Qualora le verifiche effettuate ai sensi dei punti 13.1 o 13.2 evidenzino che i costi specifici omnicomprensivi per tipologia di intervento sostenuti sono maggiori di quelli massimi ammissibili definiti dal presente decreto, la detrazione è applicata entro i predetti limiti massimi.

- 13.4 Ai sensi dell’articolo 119, comma 15, del Decreto Rilancio sono ammessi alla detrazione di cui all’articolo 1, comma 1, gli oneri per le prestazioni professionali connesse alla realizzazione degli interventi, per la redazione dell’attestato di prestazione energetica APE, nonché per l’asseverazione di cui al presente allegato, secondo i valori massimi di cui al decreto del Ministro della giustizia 17 giugno 2016 recante approvazione delle tabelle dei corrispettivi commisurati al livello qualitativo delle prestazioni di progettazione adottato ai sensi dell’articolo 24, comma 8, del decreto legislativo n. 50 del 2016.”

Nello stesso tempo l’Allegato I del “Decreto requisiti ecobonus” viene integralmente sostituito con l’Allegato A del “Decreto costi massimi” [fig. 1].

Si evidenzia che i costi massimi specifici indicati nell’Allegato A si considerano al netto di IVA, prestazioni professionali, opere relative alla installazione e manodopera per la messa in opera dei beni. Tra le citate prestazioni professionali sono da computarsi anche quelle per la realizzazione degli interventi, per la redazione dell’attestato di prestazione energetica APE, nonché per le asseverazioni richieste.

Il “Decreto costi massimi” chiarisce infine che, per le tipologie di intervento non ricomprese nell’Allegato A, l’asseverazione da parte dei tecnici abilitati dovrà certificare il rispetto dei costi massimi specifici calcolati utilizzando i prezziari predisposti dalle Regioni e dalle Province autonome o i listini delle camere di commercio, industria, artigianato e agricoltura competenti sul territorio ove è localizzato l’edificio o i prezziari pubblicati dalla casa editrice DEI.

Conclusioni

La sequela di modifiche che hanno finora interessato la disciplina del Superbonus 110% non è ancora giunta al termine. Bisognerà infatti attendere la conversione in legge del DL 25/02/2022 n. 13, dalla quale peraltro non si attendono modifiche significative rispetto a quanto già noto.

In conclusione, l’opportunità offerta per rinnovare il parco edilizio con interventi di “Demolizione e ricostruzione” fruendo del Superbonus 110% rimane molto allettante ma sorge spontaneo domandarsi se tecnici, committenti, imprese ed altri soggetti della filiera possano riuscire ancora a districarsi in questa babele normativa sempre più complicata.